|

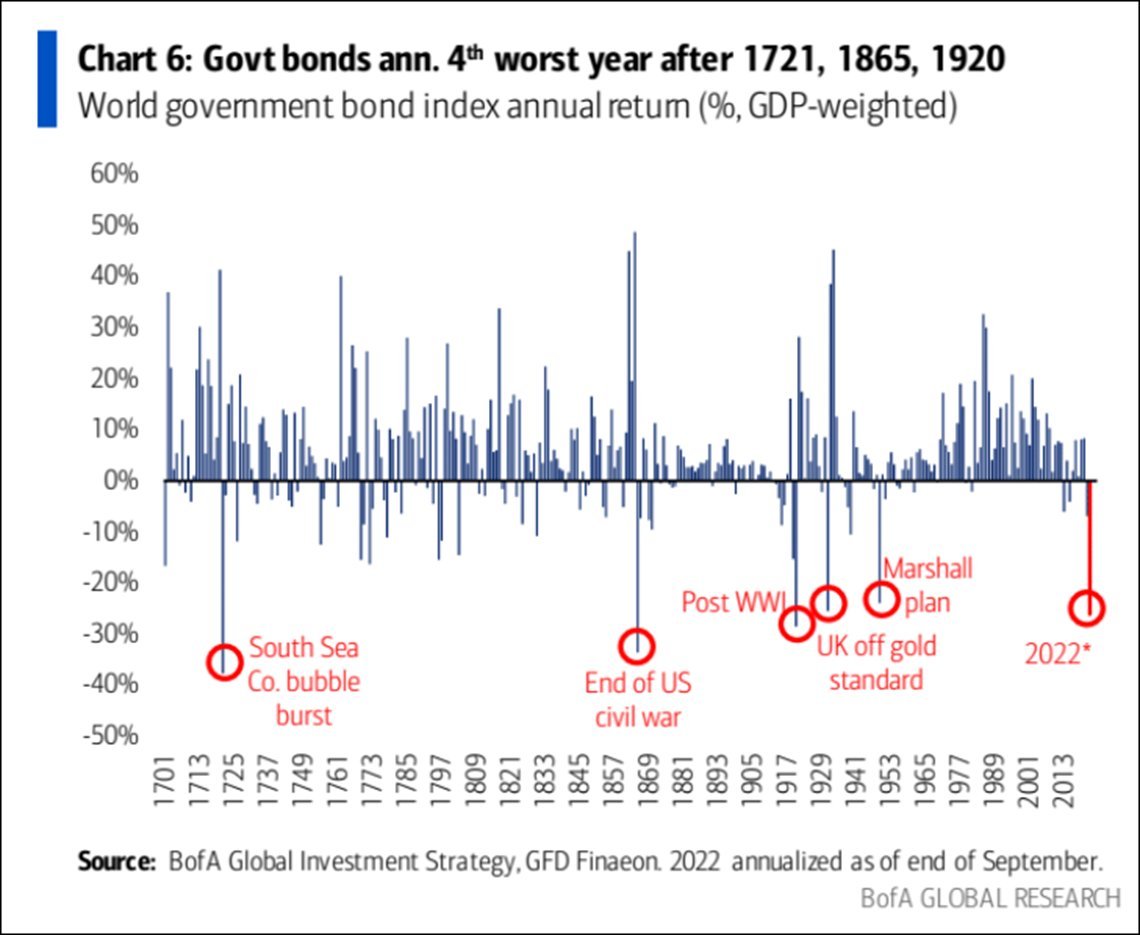

2022 is het annus horribilis van obligaties

Het jaar is nog niet om maar 2022 zal met vrij grote zekerheid worden herinnerd als het slechtste, jaar voor obligaties sinds generaties. Alleen in 1721, 1865 en 1920 lieten obligaties nog grotere koersverliezen zien.

De verliezen op obligaties komen vanzelfsprekend door de snel gestegen rente, als gevolg van de hoge inflatie en het verkrappend monetair beleid van centrale banken, die eerst lang dachten dat de inflatie tijdelijk was en toen in bijna blinde paniek de korte rente verhoogden. Bij bedrijfsobligaties is de koersdaling versterkt door de hogere risico-opslag omdat de economische vooruitzichten zijn verslechterd en daarmee de kans op wanbetaling is toegenomen. Nu was het startpunt van deze obligatiecrash met een rente van nul of lager een ‘accident waiting to happen’ maar de snelheid van de rentestijging en de daarmee samenhangende daling van koersen, is dan wel opzienbarend. Wij hebben in eerdere Updates al gewezen op het belang van spreiding, weg van obligaties in deze lage renteomgeving naar fondsen zoals bijvoorbeeld Mint Tower en Syquant Helium Fund. Deze arbitrage fondsen kennen geen coupon of hoofdsom-terugbetaling ,maar halen – met een relatief lage beweeglijkheid – aantrekkelijke rendementen, die niet gecorreleerd zijn met de rentestand. Weliswaar bieden obligaties nu – met een rente van meer dan 2% – een beter startpunt voor toekomstig rendement, maar 2% is nog steeds een lage vergoeding voor het risico dat wordt gelopen: vooral koopkrachtverlies door een hoge inflatie. Derhalve zien wij nu nog steeds eerder genoemde beleggingen als een aantrekkelijk alternatief voor een deel van het risicomijdend deel van een portefeuille.

Duurzaam beleggen- een belangrijk thema

Duurzaam beleggen is al langer een belangrijk onderwerp bij OAKK Capital Partners. De term ‘ESG’ wordt veel gebruikt in de financiële wereld als het gaat over duurzaam beleggen. Deze afkorting staat voor Environmental (milieu), Social (maatschappelijk) en Governance (goed bestuur). De ESG-criteria zijn een vast onderdeel van ons selectie- en monitoring proces van beleggingsfondsen, zowel bij HJCO AAA Funds als bij OAKK Beheerd Beleggen en wordt ook verder omarmd door onze ondertekening van de UNPRI en het feit dat elke klant bij OAKK Beheerd Beleggen een eigen boom krijgt bij de start van de beleggings- of lijfrente rekening. Zie ook onze duurzaamheidstrategie in dit document. Om duurzaamheidsvoorkeuren mee te kunnen nemen in ons beleid zijn wij afhankelijk van nieuwe wettelijke regels waarvan de SFDR (‘Sustainable Finance Disclosure Regulation’) en de EU Taxonomie de bekendste zijn. De EU Taxonomie maakt duidelijk welke activiteiten wel of niet duurzaam mogen heten. Hieruit zijn classificaties voortgekomen om een beleggingsfonds wel of niet als duurzaam te kwalificeren. Een artikel 9 (‘donkergroen’) fonds heeft duurzaam beleggen als doel. Een artikel 8 (‘lichtgroen’) fonds heeft ecologische en sociale kenmerken hoog in het vaandel en belegt in bedrijven die good governance regels naleven. Als derde zijn er Artikel 6 (‘grijs’) fondsen die geen duurzame belegging of ESG als doelstelling hebben. Omdat veel gegevens nog niet of maar beperkt beschikbaar zijn, hebben veel fondsen nog geen classificatie. Elk fonds op het HJCO AAA platform is gescreend door ons op duurzaamheid, deze score kunt u vinden bij de beschrijving van het betreffende fonds. Omdat wij fondsen bieden die veelal long én short kunnen gaan, is de regelgeving bij deze hedgefondsen (‘Skills’) nog niet toereikend en kennen daarom veelal nog geen classificatie.

Voor de toekomst overwegen wij – vanwege de groeiende vraag van onze relaties en onze eigen overtuiging – zogenaamde ‘impact fondsen’ mee te nemen in ons aanbod. Dit zijn fondsen waar het financiële rendement van belang is, maar deels ondergeschikt is aan de meetbare ‘impact’ die het fonds heeft op het milieu of maatschappij. Graag horen wij van u of u hier mogelijke interesse in zou hebben via info@hjco.nl of 010-2051260

Lees hier verder