|

En toen zag de wereld er (weer) anders uit

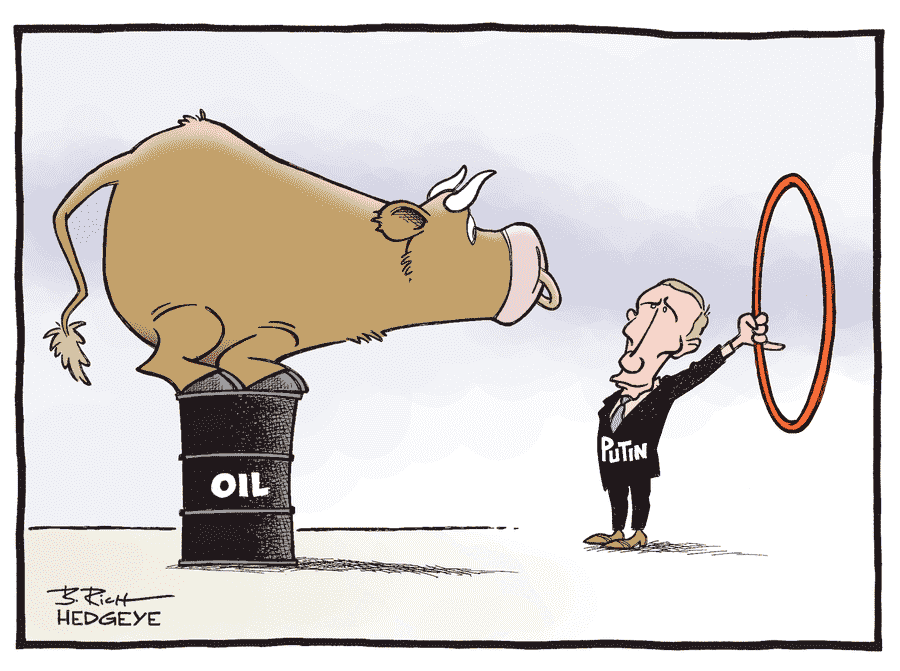

Nadat de coronapandemie min of meer op z’n einde was, werden we vorige maand weer met de neus op de feiten gedrukt over de onvoorspelbaarheid van gebeurtenissen die markten kunnen beïnvloeden. Dit keer door de gruwelijke oorlog die Rusland is begonnen tegen Oekraïne. Wij hebben op 26 februari jl. aan relaties van OAKK Beheerd Beleggen een update gestuurd over de schokken op financiële markten, die deze geopolitieke onrust met zich meebrengt en welke lessen we uit het verleden kunnen leren. Hieronder belichten we een aantal onderwerpen hieruit. De gehele update kunt u hier vinden.

Financiële markten kijken naar economie, winsten en rente.

Financiële markten zijn – zoals Ben Carlson van A Wealth of Common Sense schreef – welbeschouwd harteloos. De markten kijken vooral naar de impact die oorlog en geopolitieke spanningen hebben op de rente, de economie en de winsten van bedrijven en minder naar het menselijk leed wat achter deze crises zit. Als er een gebeurtenis plaatsvindt, die al in de lucht hing, reageert een aandelenmarkt vaak anders dan dat mensen verwachten. In de financiële markten geldt een aantal credo’s dat dit duidelijk maakt, zoals ‘bezit van de zaak, eind van het vermaak’ en ‘buy the rumour, sell the fact’. Dit contra-intuïtieve effect van financiële markten wordt door beleggers niet altijd goed begrepen en maakt dat ze achter de markt aanlopen. Immers, de informatie die er nu is, is allang in de koersen verwerkt.

Lessen uit het verleden bieden houvast.

Er is veel data beschikbaar van beursdalingen, die aangeven dat deze snel weer worden ingelopen. De beste lange termijn strategie kijkt door korte termijn ruis heen en blijft focussen op het einddoel; uw pensioen of de grote aankoop die u in de toekomst wenst te doen. Dat geeft rust en brengt duidelijkheid, de tijd werkt dan in uw voordeel.

Markten blijken lang niet altijd voorspelbaar te zijn op onheilspellend nieuws. Zo steeg de Amerikaanse beurs met bijna 12% op het nieuws dat Duitsland in 1939 Polen binnenviel. Deels zal dit hebben samengehangen met de (correcte) inschatting dat het Amerikaanse bedrijfsleven zou profiteren van het Europese conflict, maar daarnaast kun je de koerssprong niet los zien van de daling van 15% op de beurs in de periode voorafgaand aan die inval.

Ook Ben Carlson komt tot dezelfde conclusie; gedurende de twee grootste oorlogen in de moderne geschiedenis (WW I en WW II), is de Amerikaanse beurs gestegen met een gecombineerde 115%.

Spreiding en risico van uw portefeuille

Wat in deze situatie van groot belang is, gegeven de onvoorspelbaarheid van de gebeurtenissen, is dat uw vermogen zo goed mogelijk gespreid is. Spreiden over zoveel mogelijk categorieën en bronnen van rendement, zoals alternatieve beleggingen (‘Skills’). Spaargeld is veilig, omdat je het nu kan opnemen en uitgeven, maar, met de oplopende inflatie en de lage rente, is dit verre van veilig op langere termijn.

In februari zagen we dat de trendvolgende fondsen konden profiteren van hun long positie in energie en commodities. De arbitragefondsen deden het ook relatief goed, ondanks of soms dankzij de toegenomen beweeglijkheid

Lees hier verder