Bij veel beleggers in aandelen bekruipt het gevoel dat het feestje eigenlijk al voorbij is voordat je net in de stemming komt. Alsof ruim voor 12 uur ’s nachts de champagneflessen worden ontkurkt op oudejaarsavond. Na bijna 3 maanden in 2019 staan aandelen al ruim 10% in de plus en er is weinig fantasie voor nodig te bedenken dat wat gewonnen is, ook zo weer geronnen is. Op de vraag of de huidige stijging zich dit jaar voorzet of dat dit het einde is, kunnen wij geen zinnig antwoord geven. Wel weten we dat er snel een omslag kan plaatsvinden en in die onzekere periodes komen de fondsen bij HJCO goed tot hun recht. Tevens weten we dat beleggen een lange termijn kwestie is, waarbij degenen met geduld worden beloond; ongeduld daarentegen kan een kostbare eigenschap bij beleggen zijn.

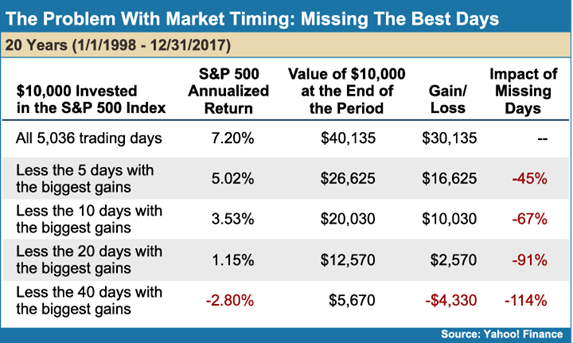

Ongeduldige beleggers proberen de daling te vermijden en weer in te stappen als de stijging zich aandient. Echter; rendement in markten gaat – zoals we weten – niet lineair, maar in sprongen. Zie de eerste maanden van dit jaar. Ben je niet belegd op de beste dagen van de beurs, dan daalt het totaal rendement aanzienlijk. Dit wordt weergegeven in de onderstaande historische cijfers over een periode van 20 jaar. Daarom wordt wel gezegd, het grootste risico van beleggen, is niet beleggen.

Maar om toch de onvoorspelbare grillen van financiële markten te verzachten, raden wij beleggers aan om circa 25% van hun beleggingsportefeuille in fondsen te beleggen die in dalende markten het verlies beperken of zelfs daarvan kunnen profiteren. Dit is mogelijk door opname van onder andere trendvolgende- en arbitrage fondsen in een portefeuille. De overige 75% van uw portefeuille zouden wij lange termijn beleggen in goed gespreide aandelen en obligaties, afhankelijk van het doel waarom u belegt. Een fonds dat belegt met een neutraal profiel van 60/40 aandelen/obligaties is het fonds AHL Target Risk. Wij noemen het fonds vaker omdat het nog steeds enigszins onbekend is bij veel beleggers en wij dit fonds zien als een slimme en goede invulling voor een mix van aandelen en obligaties naast uw andere beleggingen in de hierboven genoemde ‘Skill’ fondsen. Voor de duidelijkheid, wij hebben geen belang bij dit fonds anders dan ons streven naar tevreden beleggers. Het fonds kent een zeer goede waardering van onafhankelijke analisten, zoals 5 sterren van Morningstar.

Hieronder vindt u de rendementen van de Skill fondsen op het HJCO Fondsenplatform. De links verwijzen naar de verschillende rapportages over de afgelopen maand.

Alleen voor gekwalificeerde beleggers (minimaal boven 100.000 EUR, sommigen nog hoger. Neem contact met ons op bij interesse):

(*) Van dit fonds is nog geen koers beschikbaar per 28-02-2019. De getoonde rendementen zijn per 31-01-2019.

“If I had a choice today for a 10-year purchase of a 10-year bond or buying the S&P 500 and holding it for 10 years, I’d buy the S&P in a second” – Warren Buffett

Nieuws in het kort

Mint Tower in de spotlights

HJCO zet regelmatig een fonds in de spotlights. Deze maand is dat Mint Tower (‘Mint’), vorig jaar één van de weinige beleggingen die een positief rendement liet zien. De mogelijkheid om positief rendement te halen in een dalende markt, ondersteunde de reden waarom HJCO dit fonds heeft opgenomen op het HJCO Fondsenplatform.

Mint behaalt rendement door arbitrage; convertible- en volatiliteitsarbitrage. Daarbij zijn ze altijd gericht op vermogensbehoud, ook omdat de beheerders een deel van hun eigen kapitaal hebben belegd in de strategie. U kunt meer lezen over de strategie in de bijgesloten fondsbeschrijving. Klik hier voor meer informatie over dit aantrekkelijke fonds.

Verwacht u een recessie? Wacht dan nog met verkopen.

If you believe that a recession or bear market will strike later this year or next, it still might not be time to get out of stocks altogether. That’s because returns have tended to be strongest 12 months or so before the start of a recession, as opposed to two or three years before.

Take a look at the chart below. Based on Morningstar data compiled by Wells Fargo, average returns for large-cap stocks have been highest at almost 25 percent for investors who sold 12 months before an economic downturn. Small-cap stock returns have been even higher at 36.4 percent. In both cases, profits have been much smaller for investors who got out two or three years prior to a recession.

Lees hier verder

Cartoon van de maand