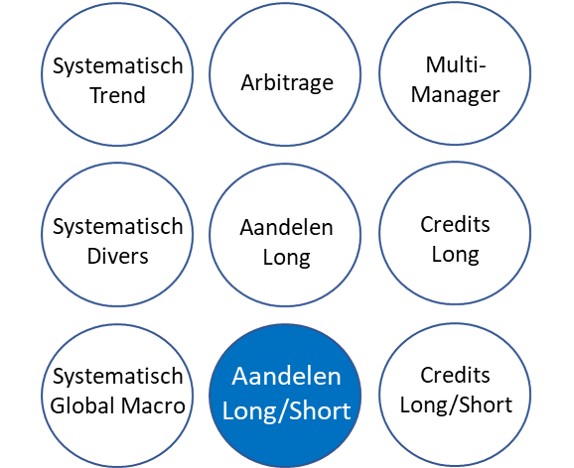

Het fonds EV Smaller Companies volgt een aandelen long/short strategie en streeft ernaar om een positief absoluut rendement te halen onafhankelijk van de marktomstandigheden. Het fonds belegt met een focus op Nederlandse, Belgische en Duitse small- en midcap bedrijven.

Strategie

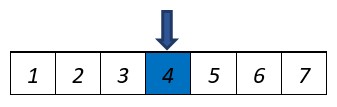

Risicoklasse

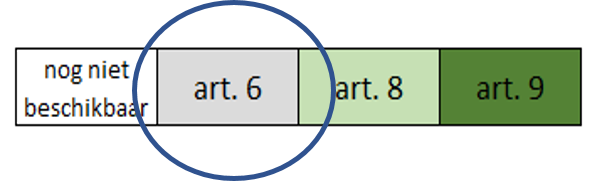

Duurzaamheid

Meer informatie strategie

Aandelenfondsen via HJCO AAA Funds kunnen worden opgedeeld in Long (only) en Long/Short. Long (only) fondsen beleggen in aandelen van zorgvuldig geselecteerde, vaak ondergewaardeerde, bedrijven en profiteren daarmee van de koersstijging van deze aandelen. De Long/Short fondsen kunnen, naast hun long positie, met een short positie ook profiteren van dalende koersen (van juist overgewaardeerde bedrijven) om zo het risico te beperken. De beheerder verwacht dat long posities een goede kans hebben om koersstijging te laten zien en de short posities net het

tegenovergestelde. Marktbewegingen hebben minder invloed op deze strategie omdat bij een marktdaling de long posities verliezen en de short posities winnen. Vanzelfsprekend is het van belang hoe goed de beheerder kan inschatten welke aandelen zullen stijgen en dalen binnen een overzichtelijke termijn.

Meer informatie risicoklasse

De risicometer beleggen hanteert een schaal van 1 t/m 7, bij iedere klasse hoort een bandbreedte van volatiliteit.

Klasse 1 is de laagste risico klasse en heeft in het algemeen een potentieel lagere opbrengst.

Klasse 7 is de hoogste risico klasse en heeft in het algemeen een potentieel hogere opbrengst.

Volatiliteit is de gebruikte indicator voor marktrisico in de Ebi (Essentiele beleggingsinformatie) en beschrijft uiteraard niet alle risico’s.

Meer informatie duurzaamheid

De SFDR (Sustainable Finance Disclosure Regulation) is de Europese verordening betreffende informatieverschaffing over duurzaamheid in de financiële dienstensector en is sinds 10 maart 2021 van toepassing.

De SFDR bouwt voort op de Sustainable Development Goals van de VN en de Overeenkomst van Parijs die erop is gericht de risico’s en effecten van de klimaatverandering aanzienlijk te verminderen. Daartoe beoogt de SFDR de informatieverstrekking aan eindbeleggers over de effecten op de duurzaamheid door het beleggingsbeleid en -beslissingen te verbeteren.

De SFDR kent 3 kwalificaties: Artikel 6, 8 of 9

- Artikel 6 betreft informatie inzake de integratie van duurzaamheidrisico’s.

Het vereist van beheerders dat zij weergeven hoe duurzaamheidsrisico’s worden meegewogen in het investeringsproces en wat de verwachte impact is van deze risico’s op het rendement van het (sub)fonds. Wanneer beheerders duurzaamheidsrisico’s niet relevant achten moeten zij toelichten waarom zij dit vinden. - Artikel 8 of 9 betreft informatie over duurzaamheidskenmerken van het product.

(Sub)fondsen die zich kwalificeren als fonds met duurzame kenmerken (volgens artikel 8 SFDR) of als fonds met een duurzame doelstelling (volgens artikel 9 SFDR) moeten in hun prospectus de in artikel 8 of 9 genoemde informatie verschaffen.

De Beleggingsstrategie

Het fonds belegt actief in kleinere en middelgrote beursgenoteerde Nederlandse, Belgische en Duitse bedrijven met een marktkapitalisatie tussen €500 miljoen en €5 miljard. De aanpak die de beheerder hierbij hanteert laat zich het best omschrijven als ’stockpicking’. De beheerder legt veel nadruk op risicomanagement waarbij de combinatie van ’longs’ en ’shorts’ ervoor zorgt dat de portefeuille een risico heeft dat aanzienlijk lager ligt dan dat van de markt. Echter, per saldo is de positie meestal niet neutraal, zodat de portefeuille wel gevoelig is voor de bewegingen van de aandelenbeurzen. Naast een grondige analyse van de financiële situatie van een bedrijf worden ook ca. 200 bedrijfsbezoeken per jaar gedaan door de beheerder, hetgeen bijdraagt aan een zorgvuldig selectieproces.

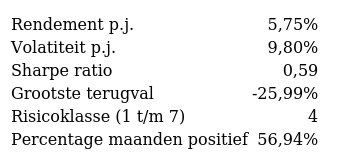

Rendement en risico*

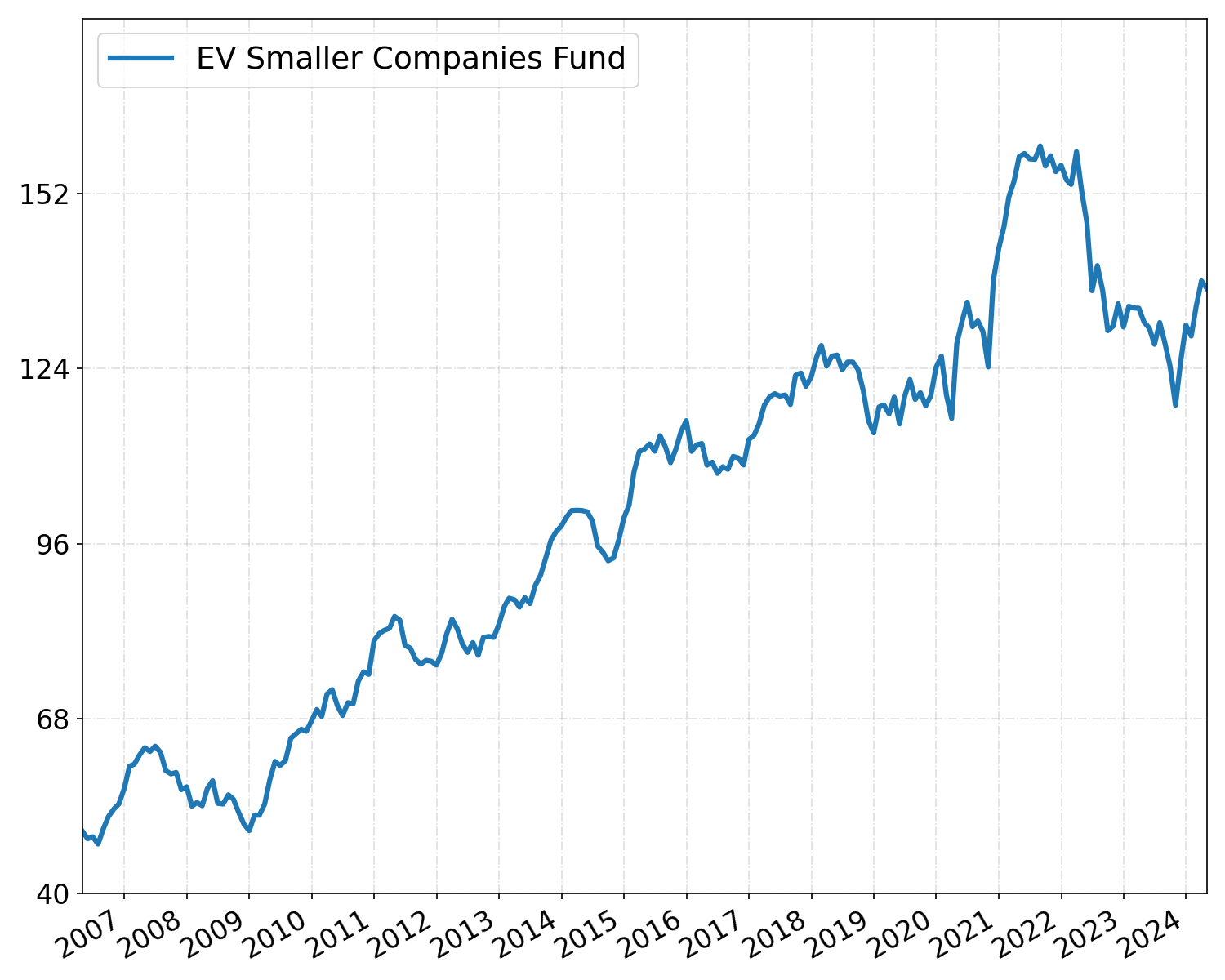

Koersontwikkeling*

*Rendementen uit het verleden of prognoses bieden geen garantie voor huidige of toekomstige resultaten. Dergelijke cijfers zijn zuiver indicatief en niet bindend. Let op: Dit document is geen aanbeveling tot het beleggen in dit fonds maar geeft slechts informatie over het fonds. U dient te allen tijde zelf te bepalen of dit fonds geschikt is voor u om in te beleggen. De informatie in dit document wordt automatisch gegenereerd uit door ons betrouwbare bronnen maar wij kunnen niet instaan voor de volledigheid of juistheid.

Aantrekkelijke kenmerken

Beleggingsadviseur van het fonds

Het fonds wordt beheerd door Evaluation Capital Management B.V. Het team van EValuation is zeer ervaren en kent complementaire vaardigheden. De teamleden houden zelf een belang in het fonds hetgeen een goede graadmeter is dat de belangen van de beheerder en de participatiehouders parallel lopen. Charles Estourgie, Willem de Vlugt en Patrickde Pont hadden bij elkaar ruim 50 jaar ervaring in het analyseren van Europese aandelen voordat ze Evaluation hebben opgericht.

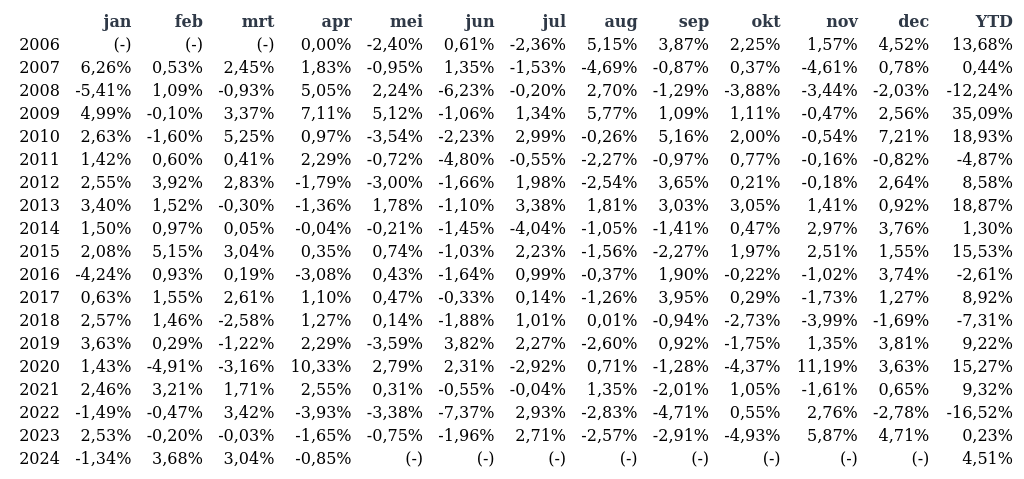

Het maandelijks rendement* (%)

*Rendementen uit het verleden of prognoses bieden geen garantie voor huidige of toekomstige resultaten. Dergelijke cijfers zijn zuiver indicatief en niet bindend. Let op: Dit document is geen aanbeveling tot het beleggen in dit fonds maar geeft slechts informatie over het fonds. U dient te allen tijde zelf te bepalen of dit fonds geschikt is voor u om in te beleggen. De informatie in dit document wordt automatisch gegenereerd uit door ons betrouwbare bronnen maar wij kunnen niet instaan voor de volledigheid of juistheid.

Voor wie is dit fonds geschikt?

Het fonds is geschikt voor beleggers die de waarde van een long en short strategie van aandelen begrijpen. De short strategie leidt in het algemeen tot hogere kosten dan een long-only strategie. Een L/S strategie beoogt alpha opbrengst (=een extra rendement bovenop het rendement van de benchmark) te creëren bij een lagere volatiliteit. Door de lagere beta (=marktrisico) van de strategie is er een lagere correlatie met de traditionele aandelenmarkt vergeleken met een long-only strategie. Het fonds kent een matige beweeglijkheid. De belegger in dit fonds heeft een horizon van minimaal 5 jaar.

Kerngegevens

| Totale vermogen fondsstrategie | EUR 151 M |

| Beleggingsadviseur | Evaluation Capital Management B.V. |

| Beheerder | Evaluation Capital Management B.V. |

| Structuur fonds, uitgiftestructuur | Open-ended |

| Toezichthouder | AFM |

| ISIN | NL0000685261 |

| Handelsfrequentie | Maandelijks |

| Valuta | Euro |

| Kosten: aankoop/verkoop | 0,0% / 0,0% |

| Vergoeding: Beheer/Prestatie | 1,80% / 20% boven high watermark De ‘ongoing cost factor’ bedraagt ongeveer 2.16% (dit is inclusief beheer fee) |

| Minimum inschrijving via HJCO | EUR 10.000 (of equivalent in USD) |

| Uitkeringsbeleid | Alle winsten en netto inkomsten worden automatisch herbelegd. |

Meer informatie over het fonds vindt u op:

*Rendementen uit het verleden of prognoses bieden geen garantie voor huidige of toekomstige resultaten. Dergelijke cijfers zijn zuiver indicatief en niet bindend. Let op: Dit document is geen aanbeveling tot het beleggen in dit fonds maar geeft slechts informatie over het fonds. U dient te allen tijde zelf te bepalen of dit fonds geschikt is voor u om in te beleggen. De informatie in dit document wordt automatisch gegenereerd uit door ons betrouwbare bronnen maar wij kunnen niet instaan voor de volledigheid of juistheid.

HJCO AAA Funds is een handelsnaam van OAKK Capital Partners.

De informatie in deze publicatie is ontleend aan door ons betrouwbaar geachte bronnen. OAKK Capital Partners kan niet instaan voor de juistheid en de volledigheid van de genoemde feiten, meningen, verwachtingen en de uitkomsten ervan. Hoewel deze publicatie met de grootste zorgvuldigheid is samengesteld, zijn wij niet aansprakelijk voor schade van welke aard ook die het gevolg is van onjuiste dan wel onvolledige gegevens. Deze publicatie kan zonder voorafgaande waarschuwing worden gewijzigd. De waarde van beleggingen kan fluctueren. In het verleden behaalde resultaten bieden geen garantie voor de toekomst. Indien de getoonde performance uit het verleden luidt in een andere valuta dan de valuta van het land waar u woont, moet u er rekening mee houden dat als gevolg van schommelingen in de wisselkoers de getoonde performance hoger of lager kan zijn als deze wordt omgerekend naar uw lokale valuta.