Het AQR Style Premia UCITS Fund volgt een Systematisch-Divers strategie. Het Fonds streeft naar een efficiënte, gediversifieerde blootstelling aan vier fundamentele beleggingsstijlen, te weten waarde, momentum, carry en defensief, in een transparant en liquide vehikel met een lage correlatie met traditionele activaklassen.

Strategie

Risicoklasse

Duurzaamheid

Meer informatie strategie

Systematisch Divers fondsen zijn fondsen die systematisch beleggen over meerdere beleggingscategorieën. Systematisch betekent dat er gebruik wordt gemaakt van geavanceerde computer modellen. Spreiding wordt gerealiseerd door over meerdere categorieën te beleggen, zoals bijv. in aandelen, inflatie gelinkte staats- of bedrijfsobligaties, grondstoffen, volatiliteit. Deze markten stijgen en dalen op verschillende momenten in de economische cyclus.

Meer informatie risicoklasse

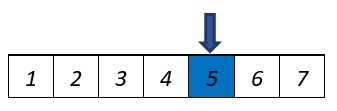

De risicometer beleggen hanteert een schaal van 1 t/m 7, bij iedere klasse hoort een bandbreedte van volatiliteit.

Klasse 1 is de laagste risico klasse en heeft in het algemeen een potentieel lagere opbrengst.

Klasse 7 is de hoogste risico klasse en heeft in het algemeen een potentieel hogere opbrengst.

Volatiliteit is de gebruikte indicator voor marktrisico in de Ebi (Essentiele beleggingsinformatie) en beschrijft uiteraard niet alle risico’s.

Meer informatie duurzaamheid

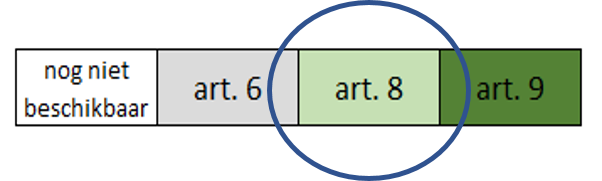

De SFDR (Sustainable Finance Disclosure Regulation) is de Europese verordening betreffende informatieverschaffing over duurzaamheid in de financiële dienstensector en is sinds 10 maart 2021 van toepassing.

De SFDR bouwt voort op de Sustainable Development Goals van de VN en de Overeenkomst van Parijs die erop is gericht de risico’s en effecten van de klimaatverandering aanzienlijk te verminderen. Daartoe beoogt de SFDR de informatieverstrekking aan eindbeleggers over de effecten op de duurzaamheid door het beleggingsbeleid en -beslissingen te verbeteren.

De SFDR kent 3 kwalificaties: Artikel 6, 8 of 9

- Artikel 6 betreft informatie inzake de integratie van duurzaamheidrisico’s.

Het vereist van beheerders dat zij weergeven hoe duurzaamheidsrisico’s worden meegewogen in het investeringsproces en wat de verwachte impact is van deze risico’s op het rendement van het (sub)fonds. Wanneer beheerders duurzaamheidsrisico’s niet relevant achten moeten zij toelichten waarom zij dit vinden. - Artikel 8 of 9 betreft informatie over duurzaamheidskenmerken van het product.

(Sub)fondsen die zich kwalificeren als fonds met duurzame kenmerken (volgens artikel 8 SFDR) of als fonds met een duurzame doelstelling (volgens artikel 9 SFDR) moeten in hun prospectus de in artikel 8 of 9 genoemde informatie verschaffen.

De Beleggingsstrategie

Het AQR Style Premia UCITS Fund streeft naar een efficiënte, gediversifieerde blootstelling aan vier fundamentele beleggingsstijlen, te weten waarde, momentum, carry en defensief, in een transparant en liquide vehikel met een lage correlatie met traditionele activaklassen. Stijlen worden gedefinieerd als persistent, doordringend en economisch intuïtief. Het Fonds biedt blootstelling aan de vier stijlen door gediversifieerde long-short portefeuilles samen te stellen over aandelen/sectoren, aandelenindices, vastrentende waarden, valuta’s en grondstoffen.

Wat zijn “stijlpremies”? Een stijl is een gedisciplineerde en systematische beleggingsmethode die erop gericht is om op de lange termijn een uniek positief rendement te behalen op alle markten en beleggingscategorieën. Jarenlang hebben academici en praktijkmensen markten bestudeerd, in een poging persistente, systematische bronnen van rendement te identificeren. Het doorzoeken van het onderzoek en de gegevens heeft geresulteerd in de identificatie van een reeks klassieke long/short-stijlen die historisch gezien consistente lange termijnprestaties opleverden, ondersteund door gezonde economische redeneringen in veel niet-gerelateerde activaklassen, in verschillende markten en in out-of-sample-categorieën te testen. Deze stijlen zijn:

Waarde: Deze strategie probeert gebruik te maken van de neiging van relatief goedkope activa om beter te presteren dan relatief dure.

Momentum: Deze strategie probeert de tendens te benutten dat de recente relatieve prestaties van een actie zich in de nabije toekomst voortzetten. Er worden verschillende maatstaven van recente relatieve prestaties gebruikt, waaronder op prijs gebaseerde als fundamentele momentum maatstaven.

Carry: Deze strategie tracht de neiging te exploiteren van hoger renderende activa die hogere rendementen opleveren dan lager renderende activa.

Defensief: Deze strategie probeert de tendens te benutten van activa met een lager risico en een hogere kwaliteit om hogere, voor risico gecorrigeerde rendementen te genereren.

De onderliggende stijlen van het Fonds en de activagroepen waarvoor ze worden ingezet, zijn onderhevig aan verandering en evolueren naarmate verder onderzoek wordt uitgevoerd.

Rendement en risico*

Koersontwikkeling*

*Rendementen uit het verleden of prognoses bieden geen garantie voor huidige of toekomstige resultaten. Dergelijke cijfers zijn zuiver indicatief en niet bindend. Let op: Dit document is geen aanbeveling tot het beleggen in dit fonds maar geeft slechts informatie over het fonds. U dient te allen tijde zelf te bepalen of dit fonds geschikt is voor u om in te beleggen. De informatie in dit document wordt automatisch gegenereerd uit door ons betrouwbare bronnen maar wij kunnen niet instaan voor de volledigheid of juistheid.

Aantrekkelijke kenmerken

Beheerder van het fonds

AQR (Applied Quantitative Research) Capital is een op onderzoek gedreven vermogensbeheerder uit Connecticut (VS), met 7 kantoren wereldwijd. Het bedrijf is in 1998 opgericht door o.a. Cliff Asness en handelt systematisch, gedisciplineerd en kwantitatief. AQR heeft meer dan 96 mld USD onder beheer en er werken >600 mensen, waaronder 30 gepromoveerden en 15 professoren. AQR’s onderzoeksrapporten zijn van hoge kwaliteit.

Het maandelijks rendement* (%)

*Rendementen uit het verleden of prognoses bieden geen garantie voor huidige of toekomstige resultaten. Dergelijke cijfers zijn zuiver indicatief en niet bindend. Let op: Dit document is geen aanbeveling tot het beleggen in dit fonds maar geeft slechts informatie over het fonds. U dient te allen tijde zelf te bepalen of dit fonds geschikt is voor u om in te beleggen. De informatie in dit document wordt automatisch gegenereerd uit door ons betrouwbare bronnen maar wij kunnen niet instaan voor de volledigheid of juistheid.

Voor wie is dit fonds geschikt?

Het fonds is geschikt voor beleggers die de waarde van een systematische aanpak door computer gestuurde modellen begrijpen. De aanpak wordt gestuurd door de relatieve waarde op te sporen in de markten, over verschillende beleggingscategorieën. Toevoeging aan een portefeuille kan zowel een betere diversificatie als een hoger totaal rendement opleveren. Het fonds kent een hoge beweeglijkheid. De belegger in dit fonds heeft een horizon van minimaal 8 jaar.

Kerngegevens

| Totale vermogen fondsstrategie | USD 500 M |

| Beleggingsadviseur | AQR Capital |

| Beheerder | AQR Capital |

| Structuur fonds, uitgiftestructuur | UCITS |

| Toezichthouder | CSSF |

| ISIN | LU1103258783 |

| Handelsfrequentie | Dagelijks |

| Valuta | Euro |

| Kosten: aankoop/verkoop/overig | 0,00% / 0,00% / 0,00% |

| Vergoeding: Beheer/Prestatie | 0,60% / 10% (LKF is 0,75%) |

| Minimum inschrijving via HJCO | EUR 10.000 (of equivalent in USD) |

| Uitkeringsbeleid | Alle winsten en netto inkomsten worden automatisch herbelegd. |

Meer informatie over het fonds vindt u op:

*Rendementen uit het verleden of prognoses bieden geen garantie voor huidige of toekomstige resultaten. Dergelijke cijfers zijn zuiver indicatief en niet bindend. Let op: Dit document is geen aanbeveling tot het beleggen in dit fonds maar geeft slechts informatie over het fonds. U dient te allen tijde zelf te bepalen of dit fonds geschikt is voor u om in te beleggen. De informatie in dit document wordt automatisch gegenereerd uit door ons betrouwbare bronnen maar wij kunnen niet instaan voor de volledigheid of juistheid.

HJCO AAA Funds is een handelsnaam van OAKK Capital Partners.

De informatie in deze publicatie is ontleend aan door ons betrouwbaar geachte bronnen. OAKK Capital Partners kan niet instaan voor de juistheid en de volledigheid van de genoemde feiten, meningen, verwachtingen en de uitkomsten ervan. Hoewel deze publicatie met de grootste zorgvuldigheid is samengesteld, zijn wij niet aansprakelijk voor schade van welke aard ook die het gevolg is van onjuiste dan wel onvolledige gegevens. Deze publicatie kan zonder voorafgaande waarschuwing worden gewijzigd. De waarde van beleggingen kan fluctueren. In het verleden behaalde resultaten bieden geen garantie voor de toekomst. Indien de getoonde performance uit het verleden luidt in een andere valuta dan de valuta van het land waar u woont, moet u er rekening mee houden dat als gevolg van schommelingen in de wisselkoers de getoonde performance hoger of lager kan zijn als deze wordt omgerekend naar uw lokale valuta.